Os problemas de dívida que afligem o mercado imobiliário chinês se aprofundaram esta semana depois que outra incorporadora imobiliária entrou em inadimplência com seus títulos e o grupo imobiliário mais endividado do mundo, Evergrande, estendeu uma suspensão de suas ações para um segundo dia sem explicação. A Fantasia Holdings, uma incorporadora de médio porte, que há poucas semanas assegurou aos investidores que não tinha “nenhuma questão de liquidez”, disse em um comunicado de bolsa de valores que “não fez o pagamento” na segunda-feira de um título de $206 milhões com vencimento naquele dia, desencadeando uma inadimplência formal. A inadimplência aumenta os receios de que uma crise na Evergrande se espalhe para incluir mais incorporadores imobiliários da China, que representam uma grande parte do mercado de títulos de alto rendimento da Ásia.

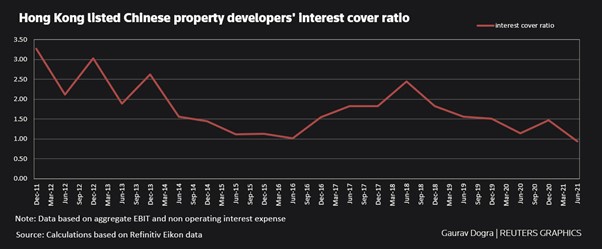

A Evergrande perdeu um pagamento de juros sobre um título offshore no dia 23 de setembro, desencadeando um período de carência de 30 dias antes de uma inadimplência formal, e ainda tem que fornecer algum anúncio sobre o assunto. Mas, mesmo antes da crise da dívida da China, o Grupo Evergrande enviou o setor imobiliário do país para uma pirueta, as empresas imobiliárias chinesas estavam lutando para ganhar o suficiente para fazer o pagamento de juros sobre sua dívida. No final de junho, o índice agregado de cobertura de juros de 21 grandes incorporadoras imobiliárias chinesas listadas em Hong Kong caiu para 0,94, o pior em pelo menos uma década, de acordo com cálculos da Reuters baseados em dados Refinitiv.

A taxa de cobertura de juros das incorporadoras imobiliárias chinesas listadas em Hong Kong

Em outras palavras, o setor de propriedade privada da China agora é composto por empresas “zumbis”, assim como 15-20% das empresas nas principais economias capitalistas. A questão agora é se as autoridades chinesas vão permitir que essas empresas quebrem. As ações da Huarong, a maior administradora de inadimplência da China, foram suspensas por meses no início deste ano, depois que a empresa atrasou seus relatórios financeiros antes de finalmente revelar um prejuízo recorde em agosto. Os atrasos geraram um debate sobre até que ponto Pequim vai intervir para ajudar empresas em dificuldades.

O setor imobiliário enfrenta pressão de Pequim para reduzir a alavancagem após décadas de expansão impulsionada pela dívida que ajudou a alimentar o rápido crescimento econômico do país. As autoridades financeiras do governo estabeleceram três ‘linhas vermelhas’ que as empresas financeiras e imobiliárias não podem cruzar. Em 2020, o Banco Popular da China e o Ministério da Habitação anunciaram que haviam elaborado novas regras de financiamento para empresas imobiliárias. Os incorporadores que desejam refinanciar estão sendo avaliados em relação a três limites: 1. um teto de 70% sobre passivos para ativos, excluindo receitas antecipadas de projetos vendidos em contrato; 2. um limite de 100% da dívida líquida sobre o patrimônio líquido; 3. uma proporção de dinheiro para empréstimos de curto prazo de pelo menos um. Os incorporadores serão categorizados com base em quantos limites eles violam e o crescimento de sua dívida será limitado de acordo. Existem agora várias grandes empresas imobiliárias nessa situação.

Em outras palavras, o setor de propriedade privada da China agora é composto por empresas “zumbis”, assim como 15-20% das empresas nas principais economias capitalistas. A questão agora é se as autoridades chinesas vão permitir que essas empresas quebrem. As ações da Huarong, a maior administradora de inadimplência da China, foram suspensas por meses no início deste ano, depois que a empresa atrasou seus relatórios financeiros antes de finalmente revelar um prejuízo recorde em agosto. Os atrasos geraram um debate sobre até que ponto Pequim vai intervir para ajudar empresas em dificuldades.

O setor imobiliário enfrenta pressão de Pequim para reduzir a alavancagem após décadas de expansão impulsionada pela dívida que ajudou a alimentar o rápido crescimento econômico do país. As autoridades financeiras do governo estabeleceram três ‘linhas vermelhas’ que as empresas financeiras e imobiliárias não podem cruzar. Em 2020, o Banco Popular da China e o Ministério da Habitação anunciaram que haviam elaborado novas regras de financiamento para empresas imobiliárias. Os incorporadores que desejam refinanciar estão sendo avaliados em relação a três limites: 1. um teto de 70% sobre passivos para ativos, excluindo receitas antecipadas de projetos vendidos em contrato; 2. um limite de 100% da dívida líquida sobre o patrimônio líquido; 3. uma proporção de dinheiro para empréstimos de curto prazo de pelo menos um. Os desenvolvedores serão categorizados com base em quantos limites eles violam e o crescimento de sua dívida será limitado de acordo. Existem agora várias grandes empresas imobiliárias nessa situação.

O governo enfrenta um dilema. Se permitir que a Evergrande e outras empresas imobiliárias quebrem, milhões de casas para as pessoas podem não ser construídas e as perdas incorridas pelos credores e investidores nessas empresas podem ter um efeito cascata em toda a economia. Por outro lado, se as autoridades socorrerem as empresas, a especulação pode continuar, já que o setor imobiliário pode assumir que eles têm o apoio do governo para todos os seus projetos especulativos e que eles são ‘grandes demais para falir’ – isso é chamado de ‘ perigo moral’; o mesmo dilema enfrentado pelas autoridades americanas em 2008, quando os mercados imobiliários faliram e os credores hipotecários e os bancos caíram no chão.

Provavelmente, o governo fará algo intermediário. Isso garantirá que as casas prometidas por empresas como Evergrande a 1,8 milhão de chineses sejam construídas ao assumir os projetos; já as autoridades locais atuaram para assumir os projetos locais de Evergrande. Ao mesmo tempo, o governo central e o PBoC permitirão que Evergrande entre em default para investidores e detentores de títulos (até certo ponto). Se essas perdas se espalharem para o setor financeiro, o governo chinês terá bastante folga financeira para absorver o impacto, como fez no passado. Por exemplo, a dívida de Evergrande de US $ 300 bilhões deve ser comparada ao crédito total pendente na China de US $ 50 trilhões, ou seja, não muito grande. Além disso, se a conta final cair sobre o estado e os bancos estaduais, as reservas locais podem digerir facilmente as perdas.

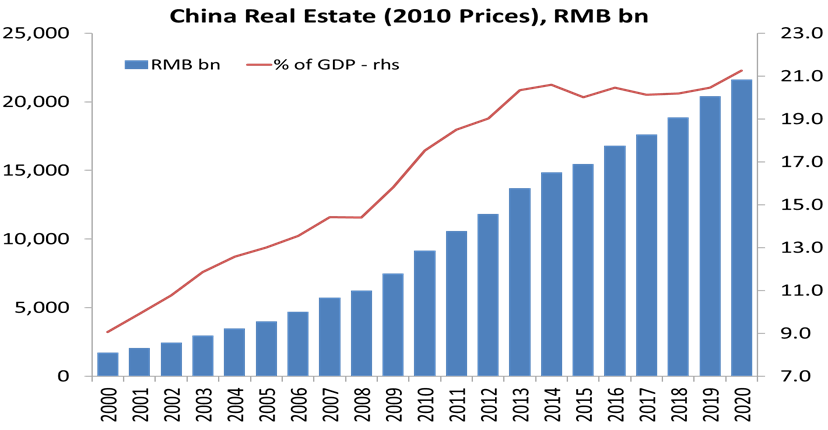

O verdadeiro problema é que nos últimos dez anos (e mesmo antes) os líderes chineses permitiram uma expansão massiva de investimentos improdutivos e especulativos por parte do setor capitalista da economia. No esforço para construir casas e infraestrutura suficientes para a população urbana em rápido crescimento, os governos central e local deixaram o trabalho para incorporadores privados. Em vez de construir casas para alugar, eles optaram pela solução de “mercado livre” de construtores privados que constroem para venda. O desenvolvimento do tipo Evergrande na China não era apenas o capitalismo fazendo seu trabalho. Foi o capitalismo facilitado por funcionários do governo para seus próprios fins. Pequim queria casas e as autoridades locais queriam receita. Os projetos habitacionais ajudaram a entregar ambos. O resultado foi um enorme aumento nos preços das casas nas principais cidades e uma expansão massiva da dívida. Na verdade, o setor imobiliário já atingiu mais de 20% do PIB da China.

Este crescimento no mercado imobiliário e outras atividades improdutivas em finanças e mídia de consumo tem impulsionado a taxa de crescimento anual oficial da China. À medida que o setor produtivo da indústria, manufatura, comunicações de alta tecnologia etc. crescia mais lentamente, as autoridades se enganaram alegando que as metas de crescimento do PIB real de 6 a 8% ao ano estavam sendo cumpridas, mas isso se devia cada vez mais ao mercado imobiliário . Claro, as casas precisam ser construídas, mas como o presidente Xi disse tardiamente, “as casas são para se viver, não para especular”.

Não há como escapar do fato de que haverá um impacto imediato no crescimento de Evergrande e em seus transbordamentos [spill-overs] associados. A recuperação da China da crise pandêmica já estava vacilando, em parte por causa das novas erupções de variantes do COVID que causaram mini lockdowns, mas principalmente porque o investimento e o crescimento do comércio estão sendo limitados pela recuperação irregular nas principais economias capitalistas. Portanto, a China terá a sorte de atingir uma taxa de 2% no restante deste ano.

O mais preocupante é que mesmo que uma espiral mais desordenada no mercado imobiliário possa ser evitada, o fim do modelo imobiliário alimentado pelo crédito (ou mesmo sua moderação) significará um crescimento menor. Esse é o problema. Os ‘especialistas ocidentais em China’ estão convencidos de que a China finalmente terá uma implosão financeira (algo previsto quase todos os anos nos últimos 20 anos); ou que a economia cairá em uma trajetória de baixo crescimento de 2-3% ao ano, pouco superior às economias capitalistas “maduras”.

Um dos motivos apresentados é que a população trabalhadora está diminuindo (na verdade, é relatado que a taxa de fertilidade da China está agora abaixo da do Japão) a ponto de a população cair pela metade até o final do século. Outro motivo popular entre os especialistas é que o modelo de crescimento orientado para o investimento e exportação da China acabou. Em vez de investimento, a China agora deve contar com o aumento do consumo para as massas, como nos EUA e na maior parte do G7 – e isso significa reduzir o tamanho do estado por meio de privatizações e abrir a economia para ainda mais “mercados de consumo”. Além disso, as exportações podem não mais contribuir muito para a taxa de crescimento da China por causa das barreiras comerciais e tecnológicas que estão sendo erguidas pelos EUA e seus aliados para isolar e conter o progresso da China. O governo chinês está ciente disso. É por isso que a liderança Xi fala de um modelo de desenvolvimento de “dupla circulação”, onde o comércio e o investimento no exterior são combinados com a produção para o enorme mercado interno.

Como argumentei em um post anterior: “O investimento bruto atingiu em média mais de 47% do PIB desde 2009. Mas o crescimento real do PIB está desacelerando. Portanto, o retorno da produtividade da China sobre novos investimentos (ou a produtividade da entrada de capital) está diminuindo. Em 2006, antes da crise global, eram necessários 2,9 unidades de investimento para aumentar o PIB real em 1 unidade. Em 2014, já são 6,6 unidades. A China precisa retornar à sua taxa média de TFP [produtividade total dos fatores] de longo prazo de mais de 2,5% ao ano para sustentar o crescimento real do PIB de 7%. ” Em posts anteriores, ataquei os argumentos dos especialistas ocidentais de que a China está prestes a ter um crash financeiro como o de 2008 nas principais economias capitalistas; ou que sua taxa de crescimento encolherá para quase nada por causa das falhas de seu modelo econômico liderado pelo Estado.

O crescimento do PIB real depende de dois fatores: crescimento do tamanho da força de trabalho; e crescimento da produtividade da força de trabalho existente. Se o primeiro desacelera ou mesmo cai, um crescimento rápido o suficiente na produtividade pode compensar ou mesmo superar o primeiro. O crescimento da produtividade depende principalmente de mais investimento de capital em tecnologia; melhor tecnologia que economiza tempo de trabalho e uma força de trabalho mais bem treinada que pode entregar mais em menos tempo. O problema para a China daqui em diante é que seu setor capitalista teve permissão para se expandir (de uma forma “desordenada”, diz Xi) ao ponto em que as contradições da produção capitalista estão começando a prejudicar o crescimento anteriormente espetacular da China.

Na verdade, o apelo de Xi por “prosperidade comum” é um reconhecimento de que o setor capitalista tão fomentado pelos líderes chineses (e do qual eles obtêm muitos ganhos pessoais) ficou tão fora de controle que ameaça a estabilidade do controle do Partido Comunista. Veja o comentário do bilionário Jack Ma antes de ser ‘reeducado’ pelas autoridades:

“O consumo chinês não é impulsionado pelo governo, mas pelo empreendedorismo e pelo mercado, ’… Nos últimos 20 anos, o governo era muito forte. Agora, eles estão ficando fracos. É nossa oportunidade; é a nossa hora do show, para ver como a economia de mercado, o empreendedorismo, podem desenvolver o consumo real. ”

—The Guardian, 25 de julho de 2019

A lucratividade do setor capitalista vem caindo há algum tempo, assim como as principais economias capitalistas. Assim, os capitalistas chineses buscaram lucros maiores em setores improdutivos como imóveis, finanças ao consumidor e mídia – é onde os bilionários são encontrados. Esses setores estão explodindo na cara dos líderes chineses.

O investimento do setor estatal sempre foi mais estável do que o investimento privado na China. A China sobreviveu, até mesmo prosperou, durante a Grande Recessão, não por causa de um aumento de gastos do governo no estilo keynesiano para o setor privado, como argumentaram alguns economistas, tanto no Ocidente quanto na China, mas por causa do investimento estatal direto. Isso desempenhou um papel crucial na manutenção da demanda agregada, evitando recessões e reduzindo a incerteza para todos os investidores. Quando o investimento no setor capitalista desacelera da mesma forma que o crescimento do lucro desacelera ou cai, na China o setor estatal entra em cena. O investimento das estatais cresceu particularmente rápido entre 2008-09 e 2015-16, quando o crescimento do investimento não estatal desacelerou. Como David Kotz mostrou em um artigo recente:

A maioria dos estudos atuais ignora o papel das estatais na estabilização do crescimento econômico e na promoção do progresso técnico. Argumentamos que as SOEs (empreendimentos de propriedade estatal) estão desempenhando um papel pró-crescimento de várias maneiras. As estatais estabilizam o crescimento em recessões econômicas, realizando investimentos maciços. As estatais promovem inovações técnicas importantes, investindo em áreas mais arriscadas do progresso técnico. Além disso, as estatais adotam uma abordagem de alto caminho para tratar os trabalhadores, o que será favorável à transição para um modelo econômico mais sustentável. Nossa análise empírica indica que as estatais na China promoveram o crescimento de longo prazo e compensaram o efeito adverso das crises econômicas.

O que é necessário não é uma maior expansão dos setores de consumo, abrindo-os para “mercados livres”, mas sim um investimento estatal em tecnologia para impulsionar o crescimento da produtividade. E esse investimento no setor estatal pode ser direcionado para metas ambientais e longe da expansão descontrolada das indústrias de combustíveis fósseis que emitem carbono. Como disse Richard Smith: “Os chineses não precisam de um padrão de vida mais elevado com base no consumismo sem fim. Eles precisam de um modo de vida melhor: ar, água e solo limpos e não poluídos, alimentos seguros e nutritivos, saúde pública abrangente, habitação segura e de qualidade, um sistema de transporte público centrado em bicicletas urbanas e transporte público em vez de carros e vias circulares. ” O aumento do consumo pessoal e o crescimento dos salários acompanharão esse investimento, como sempre acontece.

Mas isso significa que é hora de o governo chinês voltar ao investimento estatal e ao planejamento de habitação, tecnologia e serviços públicos e envolver os trabalhadores industriais e urbanizados altamente qualificados da China nesse planejamento. Infelizmente, os líderes da China não querem nenhuma mudança em direção a este último, então o perigo de desaceleração econômica de longo prazo permanecerá.