É o Dia da Posse. Há um novo presidente nos EUA, a mais poderosa economia capitalista e estado do mundo. O mandato de quatro anos de Joe Biden começa hoje, quando Donald Trump desce para sua propriedade e campo de golfe na Flórida, depois de dizer que seu “movimento está apenas começando”.

Qual é o estado dos Estados Unidos no momento em que Biden assume o controle? A pandemia da Covid-19 tem causado enormes danos à vida e à subsistência de milhões de americanos. Seu impacto tem sido muito pior do que poderia ter sido por várias razões. Primeiro, o governo dos EUA, assim como os outros governos, não tinha feito nada para se preparar para a pandemia da COVID-19. Como as postagens anteriores explicaram, os governos haviam sido advertidos de que os patógenos perigosos para a vida humana para os quais não havia imunidade estavam se tornando mais prevalentes, levando a uma onda de epidemias antes da COVID-19. Mas a maioria dos governos não gastou na prevenção (pesquisa de vacinas) ou na proteção (recursos robustos de saúde e sistemas de teste e rastreamento). Pelo contrário, os governos estavam reduzindo os gastos com a saúde, privatizando-a e terceirizando-a, e no caso dos EUA, operando um sistema de seguro de saúde privado que deixou uma minoria considerável de americanos sem nenhuma proteção, e os demais pagando enormes apólices de saúde.

E nos EUA e em outros países, como Reino Unido, Suécia e Brasil, houve uma recusa aberta dos governos de reconhecer a natureza mortal do vírus e de tomar medidas para salvar vidas. Para estes governos, a manutenção das empresas, particularmente das grandes empresas, era mais importante. Esta atitude levou a bloqueios tardios e medidas de isolamento social, depois bloqueios “leves” que não suprimiram a propagação do vírus ;e, em seguida, flexibilizações muito precoces, levando a um renascimento da pandemia.

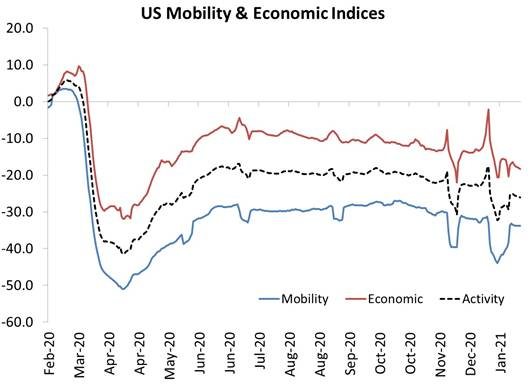

Assim, enquanto Biden faz seu juramento na cerimônia de inauguração, os americanos ainda se deparam com níveis quase recordes de casos e mortes na COVID. Ao mesmo tempo, a atividade econômica e a mobilidade das pessoas permanecem bem abaixo dos níveis pré-pandêmicos. De acordo com o último relatório de mobilidade do Google, a atividade econômica dos EUA ainda está cerca de 20-25% abaixo de onde estava desta vez no ano passado.

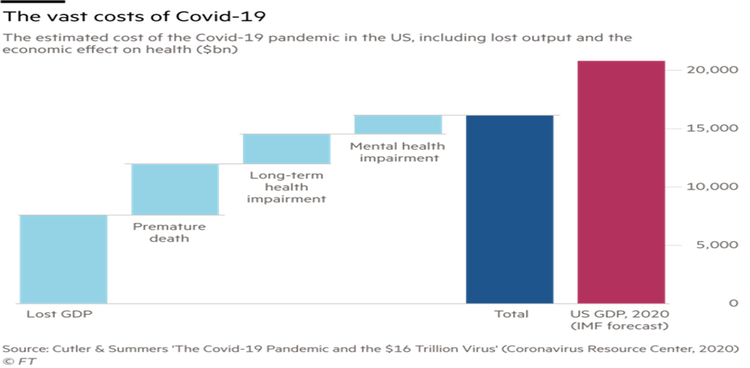

De fato, o custo econômico da pandemia em 2020 foi equivalente a 80% da produção real do PIB dos EUA em 2020, se levarmos em conta o PIB perdido, as mortes prematuras, o comprometimento da saúde a longo prazo e a saúde mental.

Assim, o governo de saída dos EUA (como muitos outros) não conseguiu salvar vidas e também não conseguiu salvar meios de subsistência. E este é particularmente o caso dos mais mal pagos, muitas vezes incapazes de trabalhar em casa, forçados a trabalhar em condições perigosas ou a serem demitidos; e isto significa principalmente, negros e outras minorias étnicas, mulheres e jovens.

Em geral, a economia dos EUA encolheu em cerca de 4-5% em 2020. Essa é a maior contração desde o início da década de 1930 – ou 90 anos atrás! O emprego caiu mais de 25m, com milhões agora em benefícios de emergência, benefícios de desemprego ou desistência. Partes das empresas americanas, principalmente no setor de serviços, mas não só, foram fechadas e não voltarão à medida que a economia se recuperar (quando as vacinações chegarem a americanos suficientes).

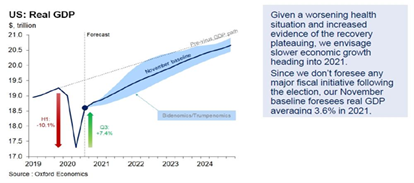

Todas as evidências sugerem que tem havido “cicatrizes” permanentes para a economia em termos de emprego, investimento e renda. A maioria dos estudos sugere que a economia americana em termos de PIB não retornará aos níveis de 2019 antes do final de 2022, no mínimo, e certamente não aos níveis que o PIB teria alcançado se não houvesse uma queda pandêmica.

Portanto, não haverá uma recuperação em forma de V como se esperava – na verdade, das principais economias mundiais, somente a China está conseguindo isso. Em vez disso, há o que chamei de recuperação “raiz quadrada inversa”, onde a produção cai, mas depois não se recupera para a mesma trajetória de crescimento econômico que existia antes. Essa produção se perde para sempre, como mostra a previsão para os EUA da Oxford Economics abaixo.

Mas e as ações de política econômica adotadas durante a crise pandêmica sob a administração do Trump e as que são planejadas por Biden durante 2021 e além? Será que não restaurarão a economia dos EUA ao “business as usual”?

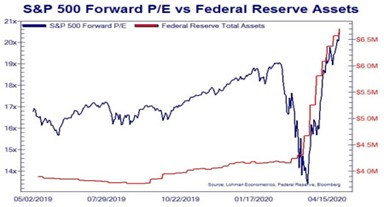

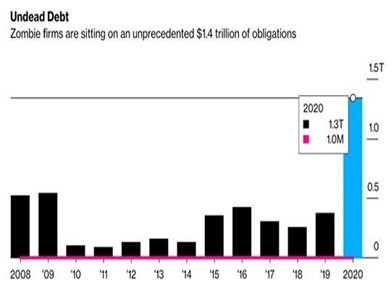

No último ano, houve a maior injeção de crédito na história do sistema monetário através de compras de dívida governamental e corporativa pelo Federal Reserve Bank e empréstimos a empresas. O balanço do Fed quase dobrou em um ano, para atingir quase 40% do PIB dos EUA e deverá aumentar ainda mais este ano. Será que ele salvou as empresas da falência? Bem, sim até certo ponto, mas principalmente as grandes indústrias de viagens, automóveis e combustíveis fósseis, enquanto muitas pequenas empresas vão à falência.

Com as taxas de juros mais ou menos a zero e o Fed bombeando ainda mais crédito nos cofres dos bancos e empresas, será que esta grandeza ajudará a economia dos Estados Unidos a avançar a um ritmo acelerado em 2021? Bem, as evidências são contra. A história do que é chamado de “flexibilização quantitativa” (onde é a quantidade de dinheiro de crédito que é injetado, não reduzindo o custo desse dinheiro em juros, que importa) provou que ele não consegue restaurar os setores produtivos da economia capitalista. Como concluiu um estudo empírico: “a produção e a inflação, em contraste com alguns estudos anteriores, mostram um impacto insignificante, fornecendo evidências das limitações dos programas do banco central” e “a razão do estímulo econômico desprezível de QE é que o dinheiro injetado financiou mais o crescimento do preço dos ativos financeiros do que o consumo e os investimentos” balatti17.pdf (free.fr)

De fato, o que aconteceu com todas essas injeções de crédito é que elas foram usadas pelos bancos e pelas grandes empresas para especular nos mercados de ações e títulos em vez de pagar salários, preservar empregos ou aumentar investimentos. Após o pânico inicial da pandemia em março, o mercado acionário dos EUA entrou em uma situação sem precedentes.

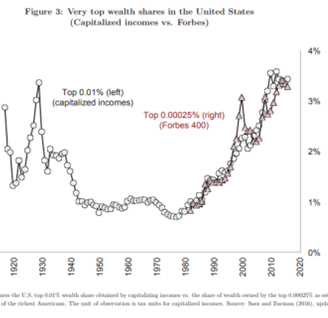

Agora, está em níveis máximos de todos os tempos e, em relação aos ganhos e ativos produtivos, está em níveis extremos. No entanto, com mais apoio do Fed a vir, os mercados financeiros podem muito bem continuar a crescer por um pouco mais de tempo. Portanto, tudo o que a política monetária tem feito é manter as empresas no suporte de vida, ao mesmo tempo em que aumenta a riqueza dos muito ricos.

A ineficácia da política monetária para restaurar a economia americana fez com que os principais economistas sejam “todos keynesianos agora”. Os méritos do aumento dos gastos do governo enquanto se administra déficits orçamentários “de emergência” são proclamados pelo FMI, o Banco Mundial, a OCDE e, é claro, a nova administração Biden. Janet Yellen, a ex-chefe da Reserva Federal sob Obama, está assumindo o cargo de Secretária do Tesouro sob Biden. Yellen deixou claro em seu testemunho ao Congresso dos EUA onde ela se encontrava. “Precisamos agir amplamente” porque “os economistas nem sempre concordam, mas acho que há um consenso agora: sem mais ações, corremos o risco de uma recessão mais longa, mais dolorosa agora – e cicatrização da economia a longo prazo mais tarde”.

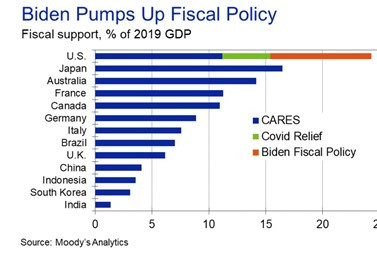

Assim, temos o novo pacote de estímulo fiscal de Biden, a ser lançado em 2021. Os principais elementos do plano de estímulo de Biden incluem pagamentos a indivíduos de até US$ 1.400 cada; mais ajuda aos governos estaduais e locais; a extensão dos benefícios emergenciais de desemprego de US$ 400 por semana; fundos para ajudar escolas e universidades a reabrir; financiamento de vacinas, testes e rastreamento; mais crédito fiscal para crianças; e aumento do salário mínimo.

À primeira vista isto parece grande, para usar as palavras de Yellen, tomando a injeção fiscal total de até 25% do PIB. No entanto, não é realmente. Primeiro, muitas destas medidas podem não passar pelo Congresso dos EUA, apesar da estreita maioria que os democratas detêm agora. Além disso, mesmo este nível de apoio fiscal está muito aquém do necessário para evitar que 25 milhões de americanos fiquem destituídos ou que os governos locais não sejam forçados a entrar em empregos e cortes de gastos para “equilibrar seus livros”. Além disso, aumentar o salário mínimo para 15 dólares por hora ainda significaria que aqueles com salário mínimo estariam bem atrás do salário médio. E Biden não pretende implementar este aumento imediatamente, mas distribuí-lo ao longo do tempo.

Biden também planeja um pacote pós-pandêmico que ele chama de “Build Back Better Recovery Plan” (Plano de Recuperação Melhorada) que engloba US$ 2 bilhões em estímulo ao investimento, muito inclinado para iniciativas verdes, com o programa de aquisições Buy America, mais investimento em P&D e infra-estrutura. Mais uma vez, isto se estende ao longo do período de quatro anos e se for totalmente implementado, representa um aumento máximo de cerca de 1% do PIB no investimento governamental.

E aqui está a questão. Em média, o investimento do governo no PIB na maioria das principais economias capitalistas é de cerca de 3% do PIB, enquanto o investimento capitalista é de cerca de 20% do PIB em média. Portanto, um renascimento do investimento, crescimento e empregos em uma economia capitalista depende, em última instância, do investimento capitalista e não do governo. Claro, o plano de investimento de Biden ‘transbordará’ para o setor capitalista, mas não por muito. Os estudos mais recentes mostram que o “efeito multiplicador” dos gastos do governo no crescimento real do PIB não ultrapassa 1% e, em média, a metade disso. Portanto, o plano de Biden provavelmente acrescentaria, na melhor das hipóteses,1% de ponto ao crescimento dos EUA, mais provavelmente a metade disso. Dado que a taxa média de crescimento da economia americana tem sido pouco mais de 2% ao ano antes da COVID e ainda menos per capita, então o plano de investimento Biden não vai fazer muito para alcançar um crescimento real sustentado e maior do PIB e do emprego nos próximos quatro anos.

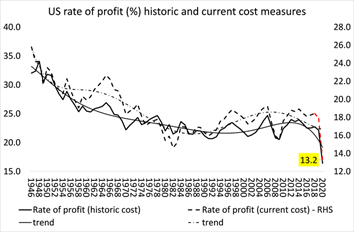

O problema é que o setor capitalista da economia dos EUA é muito relutante em investir e a principal razão é que a rentabilidade de tal investimento é tão baixa. De fato, a taxa de lucro do capital dos EUA está em um nível baixo após 1945.

Claro, ouvimos falar dos enormes lucros obtidos por empresas como a Amazon, Google, Netflix e os grandes bancos durante a queda da pandemia de 2020, mas os lucros das FAANGS são a exceção à regra. Os lucros totais das empresas (depois que as verbas governamentais são retiradas) caíram em cerca de 30%. E de acordo com a Bloomberg, nos EUA, quase 200 grandes empresas se juntaram às fileiras das chamadas “empresas zumbis” desde o início da pandemia. Elas representam agora 20% das 3000 maiores empresas de capital aberto, com dívidas de US$ 1,36 trilhão. Isso significa que 527 das 3.000 empresas não ganharam o suficiente para cumprir seus pagamentos de juros! Portanto, ainda há um risco significativo de uma crise de crédito e um colapso financeiro no final da estrada, talvez em 2021, quando a grandeza do Fed for reduzida.

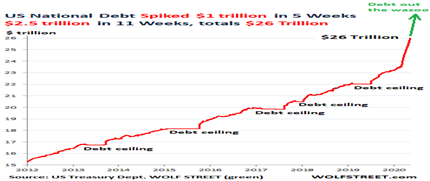

E depois há o debate sobre o tamanho da dívida pública e a inflação. A dívida do setor público norte-americano disparou durante a pandemia para mais de 110% do PIB norte-americano.

Agora o consenso atual é que 1) os governos não têm alternativa para gastar mais e aumentar seus níveis de dívida, caso contrário não haverá recuperação após a pandemia; e 2) não importa se os níveis de dívida aumentam porque o custo do serviço dessas dívidas (juros) é realmente baixo e à medida que o PIB real se recupera, a receita do governo aumentará, os gastos emergenciais diminuirão, e o custo do serviço da dívida será controlável. A economia pode crescer para sair do peso da dívida, como fez após a Segunda Guerra Mundial.

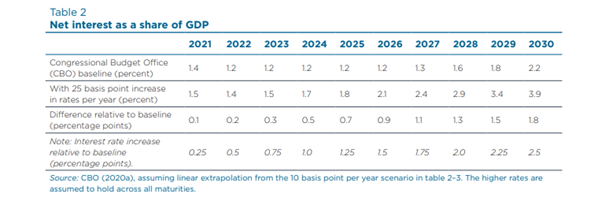

Não há dúvida de que os juros líquidos da dívida do governo são historicamente muito baixos, apenas um pouco mais de 1% do PIB ao ano em comparação com uma taxa de crescimento do PIB de 2-3% ao ano pela frente. Mas alguns dos principais estudos são menos sanguinolentos. O Instituto Peterson argumenta que aqueles “que acreditam que as taxas quase certamente não aumentarão estão muito confiantes em suas próprias opiniões”. As forças que têm contribuído para taxas mais baixas são universalmente difíceis de prever e, como observado acima, até mesmo mudanças modestas nas taxas podem produzir movimentos consideráveis no interesse líquido como uma parcela da economia no futuro”. Fiscal resiliency in a deeply uncertain world: The role of semiautonomous discretion | PIIE

Como mostra a tabela acima, apenas um aumento de 50pb no custo médio dos juros da dívida pública levaria os juros acima da taxa de crescimento provável. Além disso, se o prazo médio de pagamento dos títulos do governo cair (e está caindo), então o governo logo entraria no território de expansão da dívida para pagar o custo e o pagamento da dívida existente ou, alternativamente, teria que fazer cortes significativos nos gastos do governo, tais como em medicamentos, previdência social ou, muito provavelmente, nos chamados “gastos discricionários”, como educação, serviços públicos etc.

É claro que a sugestão de que o governo dos EUA precisará eventualmente parar de administrar déficits orçamentários e lidar com o aumento da dívida foi fortemente rejeitada pelos expoentes da Teoria Monetária Moderna. Os defensores da MMT argumentam que Biden pode e deve ter déficits orçamentários permanentes até que o pleno emprego seja alcançado. Não há necessidade de financiar esses déficits anuais através da emissão de mais títulos públicos. Como o governo controla a unidade de conta, o dólar, que todos devem usar, a Reserva Federal pode apenas “imprimir” dólares para financiar os déficits como o Tesouro exige. O pleno emprego e o crescimento se seguirão.

Discuti em detalhes as falhas no argumento MMT em outros postos, mas a preocupação chave aqui é que os gastos do governo, por mais financiados que sejam, podem não alcançar os investimentos e aumentos de emprego necessários. Isso porque o MMT não tira a tomada de decisões sobre investimentos e empregos das mãos do setor capitalista. O grosso do investimento e do emprego permanece sob o controle do capitalismo, não do Estado. E, como argumentei acima, isso depende da rentabilidade esperada do capital.

Deixe-me repetir as palavras de Michael Pettis, um economista keynesiano firme: “o resultado final é o seguinte: se o governo pode gastar fundos adicionais de forma a fazer o PIB crescer mais rapidamente do que a dívida, os políticos não precisam se preocupar com a inflação fugitiva ou com o empilhamento da dívida. Mas se este dinheiro não for utilizado de forma produtiva, o oposto é verdadeiro”. Isso porque “criar ou pedir dinheiro emprestado não aumenta a riqueza de um país a menos que isso resulte direta ou indiretamente em um aumento do investimento produtivo. Se as empresas americanas estão relutantes em investir não porque o custo do capital é alto, mas sim porque a rentabilidade esperada é baixa, é improvável que elas respondam …. investindo mais”.

Em uma grande crise, as empresas vão à falência, o desemprego aumenta e o investimento em meios de produção pára. Os lucros totais caem, mas as condições foram criadas para um aumento na taxa de lucro à medida que os custos caem e os fortes devoram os fracos. Joseph Schumpeter da escola austríaca de economistas chamou isso de “destruição criativa”, seguindo Marx que argumentou que as quedas eventualmente fornecem o ambiente para o aumento da lucratividade e expansão – assim obtemos o ciclo de “boom, queda e boom”.

A queda pandêmica de 2020 coincide com a da década de 1930, portanto, deve eventualmente proporcionar um impulso à lucratividade. Mas foi necessária uma guerra mundial para pôr fim à Grande Depressão dos anos 30. E se o Fed continuar a arar crédito em empresas para sustentar os “zumbis” às custas do investimento produtivo, então a economia americana sob Biden voltará à economia de baixo crescimento, baixo investimento, baixo crescimento salarial dos últimos dez anos desde a Grande Recessão.

E se a desilusão nas políticas de Biden aumentar, isso poderá estabelecer a base política para o retorno de algo como o trumpismo, que segundo o Donald está “apenas começando”.